近期,通策医疗股份有限公司(以下简称“通策医疗”,600763.SH)发布公告称,拟收购参股公司6%股权,交易完成后,公司持股比升至24%。

深耕牙科赛道的医疗公司向眼科进发背后,与主营增速放缓不无关系。

自2022年出现近10年以来首次年度营收净利双降之后,今年前三季度通策医疗实现营收21.85亿元,同比增2.12%;实现归母净利润5.12亿元,同比减少0.67%。营收微增的同时,归母净利润下滑。

参考四年前估值收购

11月8日,通策医疗发布公告称,公司获悉浙江通策眼科医院投资管理有限公司(以下简称“眼科管理公司”)小股东童志鸿拟转让其持有的6%股权,公司拟收购这份股权。

眼科管理公司成立于2017年5月24日,注册资本约5.56亿元,法定代表人为吕建明。

通过天眼查发现,眼科管理公司是由吕建明控制的浙江通策控股集团发起设立,2017年8月,自然人童志鸿入股。2019年9月,通策医疗投资公司入股,浙江通策控股集团退出,杭州爱铂控股有限公司进入。2019年12月,通策医疗入股。后经2022年2月、11月及2023年3月投资变动,目前,杭州爱铂控股有限公司持股46%,吕建明持股27%,通策医疗持股18%,童志鸿持股6.5%,此外,自然人沈玲玲、杨祎辰均持有0.75%股份,胡进、蒋锡才各持有0.50%的股份。

从上述股权结构看,眼科管理公司是通策医疗的参股公司。其第一大股东杭州爱铂控股有限公司的股东为吕建明及浙江通策地产集团,后者亦为吕建明实际控制。

简言之,吕建明是眼科管理公司的实际控制人。

眼科管理公司经营范围为,主要从事投资活动、医疗器械租赁、销售等。其核心资产是8家眼科医院,包括新昌广济眼科医院有限公司、杭州广济眼视光科技有限公司、杭州富阳广济眼科医院有限公司、嘉兴广济眼科门诊部有限公司、西安存济眼科医院有限公司、杭州存济眼镜有限公司等,均处于开业状态。

对于本次收购,通策医疗在公告中称,基于眼科医院项目已完成培育并考虑眼科项目未来的增长空间及预期,公司意向行使参股公司优先受让权,收购童志鸿拟转让的6%股权。

根据中联资产评估集团(浙江)有限公司以2022年12月31日为评估基准日出具的资产评估报告,标的公司项目估值30亿元,当时,通策医疗计划对眼科管理公司进行增资。根据2023年3月由中联资产评估集团(浙江)有限公司出具的资产评估报告,标的公司最新估值为30亿元。

本次交易,参考眼科管理公司2019年12月增资扩股引入浙江大健康产业基金后估值20亿元,经双方共同协商确定,本次转让的协议价格为1.2亿元。

截至2022年底,标的公司净资产8.87亿元,按20亿元估值计算,溢价率约为125.39%。

值得一提的是,本次收购作价并未参考最近一次评估值30亿元,而是选择参考四年前的估值20亿元。

业绩从高增长进入瓶颈期

公开信息显示,2006年,通策医疗收购杭州口腔医院,并进行资产重组,由此正式进军口腔医疗领域,并于2007年借壳ST中燕实现曲线上市,成为“中国医疗服务第一股”。目前主营业务为医疗服务,主要产品是口腔医疗服务,根据其2023年半年报,目前旗下共有74家医疗机构和2056名医生,主要医院为杭州口腔医院集团、宁波口腔医院集团、三叶儿童口腔、其他蒲公英分院。

进军眼科赛道,或与通策医疗的经营承压有关。

自2007年上市至2021年,通策医疗营业收入、净利润持续增长,分别从0.91亿元、0.10亿元增长至27.81亿元、7.03亿元,分别累计增长29.56倍、69.3倍。

然而,2022年,其营收、净利润分别为27.19亿元、5.48亿元,同比分别下降2.23%、21.99%。近10年以来,首次出现年度营收净利双降的局面。

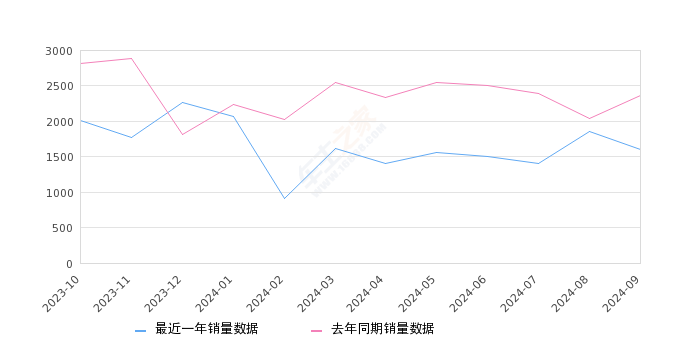

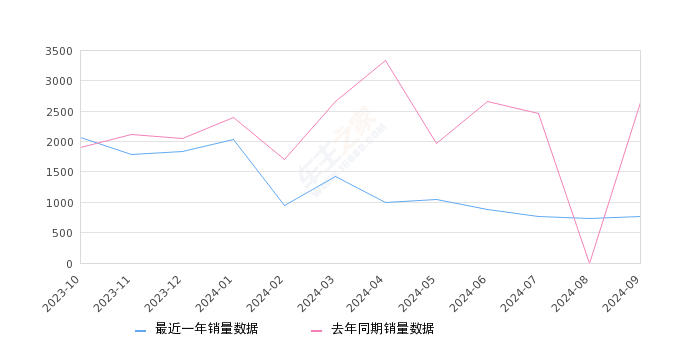

通策医疗发布的三季报显示,今年前三季度实现营收21.85亿元,同比增2.12%;实现归母净利润5.12亿元,同比减少0.67%。值得一提的是,第三季度内,公司实现营收8.22亿元,同比增长0.11%;实现归母净利润2.07亿元,同比减少5.58%。三季度的营业收入基本没有增长,净利润出现下滑,从而拖累前三季度业绩。

此外,通策医疗高度依赖浙江市场,近年来,虽然积极出省扩张,但浙江省内市场仍然是收入的绝对贡献者。2023年上半年,浙江省内市场贡献的收入为11.74亿元,占比达92%。

针对本次收购眼科管理公司,通策医疗在公告中表示此举“有利于扩大公司眼科领域的投入及收益,符合股东整体利益。”

近年来,除了口腔服务主业之外,通策医疗也在涉足辅助生殖等其他专科。此次扩增眼科管理公司股权,并非“牙茅”首次盯上眼科赛道,其在年报中提到,“从2017年开始,通策医疗参与了通策眼科的优先级投资,每年获得了固定的回报。通策眼科与现在A股上市的眼科医院公司相比,学科第一,收益能力稳居前三”。

从经营业绩看,2021年,眼科管理公司尚未正式运营,无营业收入,净利润为4497.88万元;2022年,其营业收入为1.44亿元,净利润高达1.36亿元。营收跟净利润基本持平的业绩表现,其持续性受到市场关注。

眼科机构前景如何

随着中国人均可支配收入的提升、中国基本医疗保障体系及中国社会医疗保障体系的完善,居民医疗支付能力水涨船高。

A股市场的民营眼科医疗机构,包括爱尔眼科、华夏眼科等经营业绩均表现不俗。

民营眼科医疗机构主要包括医院、门诊、视光中心及其他部门(研发及培训机构等),以门诊就诊量和住院人数为主要衡量运营能力的指标,按2021年营收数据,爱尔眼科以150亿元遥遥领先,朝聚眼科和爱尔眼科归母净利率表现突出,分别为15.8%和15.5%,普瑞眼科和华厦眼科的客均收入/利润分别为1601/88元和1560/232元。

受人口增长放缓、生活环境改善等因素影响,眼部疾病在短期内有增速放缓的趋势,2015-2019年眼科医疗服务市场规模从507.1亿元增长至2020年1125.7亿元,预计2025年将达到2521.5亿元。业内人士认为,考虑到国内眼科医疗渗透率处于极低水平,老龄化程度仍在持续加深,未来眼科医疗市场空间可观。

不过,亦有投资分析人士表示,随着眼科医疗服务进入成熟期,出现产品同质化严重、行业壁垒逐渐提高、信息更加透明的行业特征,促使行业竞争愈加激烈,差异化业务优势显现。从业务来看,头部眼科医院业务覆盖更加广泛,业务结构更加合理,多数医院以消费眼科服务为主,且更加向消费眼科倾斜。

版权声明

本文仅代表作者观点,不代表平台立场,如有侵权请联系qq303154759进行处理,未经许可,不得转载。